经济基本面决定短期市场风格今年关注度较高的三类a股资产——毛指数,宁指数,上游原材料行业指数走势分别由经济增长,无风险利率,PPI锚定上游原材料分为三类:国内供给侧改革逻辑驱动的:钢铁,煤炭,化工,铝,以锂为代表的新能源汽车产业链上游原材料,以原油,铜为代表的全球定价大宗商品截至今年8月,前两类比较突出

年内,a股进行了两轮抱团接力,受宏观基本面驱动第一次发生在春节后第二次出现在8月2月国内经济数据同比见顶,导致春节以来估值较高的毛指数出现调整3月无风险利率中心下移后,不仅印证了经济基本面的恶化,也给了宁组合指数更大的估值空间基金开始更多地拥抱宁组合,市场表现出年内首次拥抱接力8月,10年期国债收益率回升,宁指数同步调整,表明宁指数已开始对无风险利率敏感但此时PPI仍在同比上涨,使得上游原材料吸引力超过宁指数,上游原材料行业指数开始加速,市场出现了今年第二次抱团接力

未来1—2个月,a股市场波动加剧,调整压力将逐步加大目前国内需求和出口仍在放缓,但无风险利率下行空间有限,毛指数和宁的组合暂时难以有可持续的机会从去年第四季度到今年Q2,供应收缩是一些国内定价商品的核心矛盾但今年Q3,钢厂高炉开工率创下新低,而螺纹钢价格并未创下新高可以看出,生产要素有限不再是国内定价商品的核心矛盾,这类商品已经开始为需求下降等风险定价叠加10—11月美国高概率增税靴子,引发美股调整等外部隐患,未来1—2个月国内市场可能变得更加动荡

或者在年底迎来第三批接力,全球定价周期的资产可能会受到关注我们预计,经过调整后,市场将在第四季度末迎来新的线索中美将在基础设施建设方面共同努力,铜,原油等全球定价周期产品的关注度将会提升其中,原油逻辑比铜更流畅明年需求将继续回升,页岩油生产可能会遇到瓶颈虽然短期可能存在调整压力,但中期原油价格中枢将大概率上移,相反,中国房地产投资前景的下降可能会抑制明年的铜需求,因此铜的逻辑在中期存在缺陷如果中美贸易关系缓和,金属制品,塑料制品和电气设备领域的目标也将受益

或者现在猪油共振明年,大众消费品可能值得关注生猪养殖利润降到冰点,多看猪价是高风险收益比的策略一旦猪肉价格上涨,猪油价格上涨,明年国内CPI很可能同比破2%可见明年PPI和CPI的剪刀差有望大幅收敛一旦出现这种情况,明年大众消费品的风险收益比将明显好于上游原材料行业

主体

首先,经济基本面的特点决定了短期市场风格。

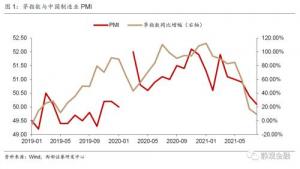

我们在8月24日的《宏观视角下:A股因何抱团风格何时切换》报告中指出,今年2月以来,国内基本面有三个特点:经济增速逐月见顶放缓,无风险利率中心下移,PPI同比持续上涨上述基本面变化也持续影响着a股的风格

今年,国内a股市场出现了两次上涨接力:第一次发生在春节后第二次出现在8月2月国内经济数据同比见顶,导致春节以来估值较高的毛指数出现调整由于市场权重较高和海外波动,毛指数的初步调整也引发了a股指数的整体下跌但在3月无风险利率中心下移后,不仅印证了经济基本面的恶化,也给了宁综指更大的估值空间基金开始更多地拥抱宁综指,市场呈现出今年以来的首次拥抱接力

8月,10年期国债收益率回升,宁指数同步调整,表明宁指数已开始对无风险利率敏感但此时PPI仍在同比上涨,使得上游原材料吸引力超过宁指数,上游原材料行业指数开始加速,市场出现了今年第二次抱团接力

三是未来1—2个月,a股市场波动加剧,调整压力将逐步加大。

内需和出口仍在放缓,但无风险利率的下行空间有限。

我们在9月6日的《出口因素驱动的投资逻辑》报告中指出,疫情后中国出口有四大驱动力,分别是:防疫物资,全球复苏,美国金融转移支付热度带动的耐用品供需替代和房地产销售与名义出口值同比波动不同,5月以来剔除价格因素后实际出口同比增速持续放缓除基数效用外,实际出口增速的变化也反映出上述四大驱动力正在逐步恶化回顾过去,美国很有可能在第四季度结束被动补货,进入主动去库存一旦海外疫情同期降温,同时防疫物资和供应替代的出口支撑明显减弱,中国出口增速可能面临大幅下滑内需尚未稳定,出口继续放缓第四季度国内实际国内生产总值同比增速将进一步降至5%以下

无风险利率的走势除了受基本面驱动外,还取决于供求因素7月份RRR突然降息导致10年期国债收益率快速下降,但8月份市场并没有等待预期中的RRR进一步降息甚至降息,而是等待特别国债的加速发行8月10年期国债收益率回升,原因是央行宽松力度不及预期,利率债供给压力加大在不久的将来,美联储可能会在第四季度宣布缩减计划,美元和美国债券收益率都有强劲的势头

韩国等新兴国家也进入加息之列,国内货币政策虽以我为主,但大概率没有太多放松空间一旦Q4中后期社融增速见底,专项债发行进一步提速,10年期国债收益率更难走低

由此可见,今年以来A股市场中关注度较高的三条主线中的前两条——茅指数与宁组合——暂时难有持续性机会。

国内主导的上游原材料涨价逻辑开始动摇,未来1—2个月国内市场或波动加剧

由图3可知,经历过8月加速上涨后,9月以来A股上游原材料行业指数出现明显调整,或与供需以及能耗双控是否将会一刀切等前景分歧有关由图6可知,去年10月后伴随着全国钢厂高炉开工率回落,螺纹钢价格快速大幅走高,而今年Q3全国钢厂高炉开工率连创有数据以来的新低但螺纹钢价格仅能维持高位波动却未现新高可见,去年Q4到今年Q2,限产与供给收缩是部分国内定价商品的核心矛盾,而Q3以来限产因素已不再是核心矛盾我们认为这一变化说明两点:首先,贵了之后市场开始变得脆弱,其次,国内主导商品开始为需求下滑风险定价

这一变化与2月茅指数下挫与8月宁组合调整极为相似,都是高处不胜寒的结果由此可见,我们在报告《宏观视角下:A股因何抱团风格何时切换》中担忧的情形——若经济增速和PPI同比共振放缓的同时无风险利率回升的两下一上局面出现,茅指数,宁指数与上游原材料行业指数或面临同步调整并引发A股出现指数层面的调整——看似有望临近叠加10—11月美国大概率落地加税靴子并引发美股调整等外部隐患,我们预计未来1—2个月国内市场或波动加剧

四,年底或迎第三次抱团接力,全球定价周期资产或受关注

中美共同发力基建或将助力铜油等全球定价周期资产

与春节后及8月情况类似,市场调整并非是熊市开启,而是新旧逻辑的切换上游原材料会分为三类:以国内供给侧改革逻辑驱动的钢铁,煤炭,化工品及铝等,以锂为代表的新能源汽车产业链的上游原材料,以原油及铜为代表的全球定价商品截至今年8月涨势较为突出的以前两类为主,而全球定价商品相对比较冷静我们预计在未来1—2个月市场波动甚至调整后,Q4末市场或将迎来一条新的线索:全球两大经济体——中美——共同发力基建,全球定价周期品关注度或将提高

首先,形成实物工作量的提法很有可能让今年专项债落地效率显著高于往年,那么Q4中后期基建投资增速或有较明显的改善当然考虑到季节因素,明年3—4月可能才是基建投资的真正小高峰

此外,4月国际铜价大涨与5月国际铜价大跌皆因拜登基建4月初美国参议院议事顾问麦克唐纳给了拜登一个Option:可以修改2021财年财政预算决议,进而市场认为拜登基建可以在本财年落地,随后铜价大涨进入5月高通胀引发市场担忧,为了打压通胀预期,拜登开始有意推迟基建并任由共和党压缩基建规模,导致拜登基建不及预期随后国际铜价大跌我们在8月25日报告《基建加税加速推进,拜登新政如何影响资本市场》中指出拜登基建有望于近期落地尽管规模上从3月底预计的9820亿削减至了5480亿美元,但开支时间跨度也由8年缩减至5年,因此对明年而言拜登基建仍有较强意义且目前国际铜价仍处于4月大涨前的水位,表明全球资本市场尚未计入拜登基建影响

综上可知,Q4中后期中国财政政策形成的实物工作量将令基建投资增速有所回升,社融同比增速也有望在9—10月触底而众议院完成投票后拜登基建将正式落地,由于存在债务上限等因素扰动,预计该政策大概率将在2022自然年正式实施换言之,Q4中后期市场调整完成后,全球投资者会找到一条中美共同发力基建的线索,并对类似铜,原油等全球定价的资源品及周期类资产形成利好一旦如此,调整压力释放后的A股市场或仍抱团资源品及周期类资产,但抱团主题将由国内供给驱动切换到全球需求驱动层面此外,我们在报告《假若中美贸易缓和,哪些行业最为受益》中提到的在中美贸易关系缓和背景下,金属制品,塑料制品及电气设备领域标的亦将受益

相比之类原油比铜的逻辑更为顺畅

尽管在中美共同发力基建的提振下,铜亦受益,但国内房地产投资料将下行并对铜的需求形成掣肘,进而铜的中期逻辑存在瑕疵相比之下,原油的中长期逻辑更加顺畅9月中旬国际原油价格大涨与飓风艾达登陆美国带来的临时扰动有关加上我们在报告《多事之秋,美国债务上限问题或被放大》中提示过的未来1—2个月美国存在诸多风险事件,短期看国际油价调整风险不低但自年底往后看的一年,国际原油价格中枢有望持续抬升

1.原油需求接近疫前,但仍有较大回升空间

如图8所示,去年Q3起全球石油需求量快速恢复,目前已经接近疫前水平与此同时,如图9—12可知当前全球航空仅为有限恢复日前美国表示将于11月进一步放宽对国际游客出入境的限制可见,在各国有序接种疫苗后国际航班有望加速恢复,未来一年原油需求仍有较大提升空间这意味着即便OPEC自8月开始每月增产40万桶/天直至恢复至疫前供给水平也不会对油价产生明显利空进而,抛开短期扰动,未来一年原油价格的方向和中枢大概率取决于美国页岩油供给水平

2.页岩油资本开支未增,明年全球原油或现供需吃紧

如图13所示,美国原油产量滞后于完井数大约3—6个月,而后者受到页岩油资本开支的约束 如图14所示,去年7月以来美国原油已开未完钻井数骤降表明过去一年多美国页岩油方面未增加资本开支,都是依靠前期投入释放原油供给 这也是今年高油价背景下美国原油供给始终未能快速恢复至疫前的主因 但问题是为什么高油价下美国页岩油并无资本开支呢 主因是拜登新能源战略将约束页岩油长期发展并加剧了传统能源投资风险,因此无论是能源企业亦或是风投基金均会在页岩油领域实施止盈甚至止损动作

但页岩油油井衰减期及生产周期极短,完井后3—6个月为出油峰值,再往后两年油井出油量就会衰减到峰值的25%附近,因此只要没有足够的资本开支,页岩油供给很快就会减少由美国原油已开未完井数及完井数估计,明年美国原油产量也难以回升至疫前高点水平

换言之,明年全球原油需求大概率高于疫前,而供给则可能低于疫前,全球原油库存将进一步回落,油价中枢大概率进一步抬升当然,就短期而言,油价存在调整可能2000—2019年间有10年Q4原油均价低于Q3,说明Q4原油并无供需季节性,因此历年Q4原油价格就很容易受到同期宏观事件影响基于前文,未来1—2个月内海外风险事件较为集中,假若风险偏好降温,油价亦有可能受到约束简言之,我们认为国际原油价格走势的短期变化存在不确定性,但年底往后看的一年时间内油价中枢上移则为大概率

五,明年或现猪油共振,大众消费品或值得关注

看多明年的生猪价格或为高性价比策略

除了原油价格中枢有望抬升外,明年的猪肉价格也值得期待农业农村部印发《生猪产能调控实施方案》提出,以能繁母猪存栏量变化率为核心调控指标,分级建立生猪产能调控基地,构建上下联动,响应及时的生猪生产逆周期调控机制方案提出,十四五期间,能繁母猪正常保有量稳定在4100万头左右,最低保有量不低于3700万头但如图17所示,今年Q2末全国能繁母猪存栏量为4564万头,显著高于《方案》给出的目标值,因此政策层面并无进一步提高全国能繁母猪存栏量的意图

从市场角度看,商品的价格周期背后是盈利和产能周期市场通常会认为2016—2017年钢材价格上涨是供给侧改革的结果事实上,供给侧改革确实助长了钢材价格,但真正扭转钢材价格方向的应该是行业盈利企业占比如图18所示,2015年7—8月及10—12月全国钢厂盈利占比仅为个位数持续半年之久的个位数盈利占比大概率会触发钢厂出现市场化,自发地供给收缩,即便没有供给侧改革,钢材价格也应止跌企稳当然,盈利占比指标最多只能用于判断商品价格拐点,多数时间我们并不能通过该指标预判商品价格走势

回到当下,目前生猪养殖利润降至冰点,而生猪存栏及同比却在较高水平作为时间的朋友,看多生猪价格虽然会消耗一些时间价值,但是看似已经是高风险收益比策略

猪油共振下明年CPI同比大概率上破2%

8月中国CPI同比仅0.8%,其中猪肉分项同比为—44.9%由于猪肉权重2.43%,因此猪肉对8月当月CPI同比的拖累高达1.09%,也就是说剔除猪肉因素,8月中国CPI同比为1.9%低基数下,只要明年猪肉价格不跌,对CPI同比就会变相形成1.1个百分点的正贡献,一旦猪肉价格上涨,且猪油同涨,则明年国内CPI同比大概率上破2%

PPI与CPI剪刀差收敛后,权益主题或有上游转向下游,大众消费品有望受关注

基于前文,国内定价上游原材料价格暂遇瓶颈,明年猪油共振逻辑下CPI同比有望回升并上破2%,进而PPI与CPI剪刀差有望于明年大幅收敛再从投资性价比的角度看,一旦PPI与CPI剪刀差收敛,大众消费品的风险收益比亦将明显好于上游原材料行业

风险提示

国内经济基本面超预期

国内货币与财政政策超预期

原油及生猪价格不及预期

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

推荐阅读

2021-09-26 15:25

2021-09-26 15:25

2021-09-26 15:25

2021-09-26 15:25

2021-09-26 15:25

2021-09-26 15:25

2021-09-26 15:25

2021-09-26 15:25